Witaj! Przygotowujesz się do egzaminu z instrumentów pochodnych? Świetnie! Skupimy się na kontraktach terminowych futures i forward. Bez obaw, to wcale nie jest takie trudne, jak się wydaje!

Kontrakty Terminowe: Wprowadzenie

Zacznijmy od podstaw. Kontrakt terminowy to umowa między dwiema stronami.

Strony zobowiązują się do kupna lub sprzedaży aktywa w przyszłości. Cena jest ustalona z góry.

Aktywo bazowe może być różne: akcje, waluty, towary, indeksy.

Wyobraź sobie, że jesteś rolnikiem. Chcesz sprzedać pszenicę za pół roku.

Boisz się, że cena pszenicy spadnie. Zawierasz kontrakt terminowy z młynem.

Ustalacie cenę już teraz. Niezależnie od tego, co się stanie za pół roku, transakcja dojdzie do skutku po ustalonej cenie.

To jest właśnie istota kontraktu terminowego.

Kontrakty Futures

Kontrakty futures to standaryzowane kontrakty terminowe.

Są notowane na giełdach. Mają określone daty wygaśnięcia i specyfikacje.

Giełda działa jako pośrednik. Gwarantuje wykonanie kontraktu.

Margin, czyli depozyt zabezpieczający, jest wymagany. To pewna kwota, którą musisz wpłacić.

Depozyt zabezpieczający chroni giełdę przed niewypłacalnością jednej ze stron.

Codziennie rozliczane są zyski i straty. To tzw. marking-to-market.

Jeśli cena idzie w Twoją stronę, zyskujesz. Jeśli nie, tracisz.

Zalety Kontraktów Futures

Wysoka płynność. Łatwo kupić i sprzedać kontrakt.

Transparentność. Wszystkie informacje są publicznie dostępne.

Standaryzacja. Jasno określone warunki kontraktu.

Wady Kontraktów Futures

Wymagany depozyt. Zamraża część kapitału.

Codzienne rozliczenia. Mogą powodować stres i wymagać monitoringu.

Ryzyko dźwigni. Potencjalne zyski i straty są zwielokrotnione.

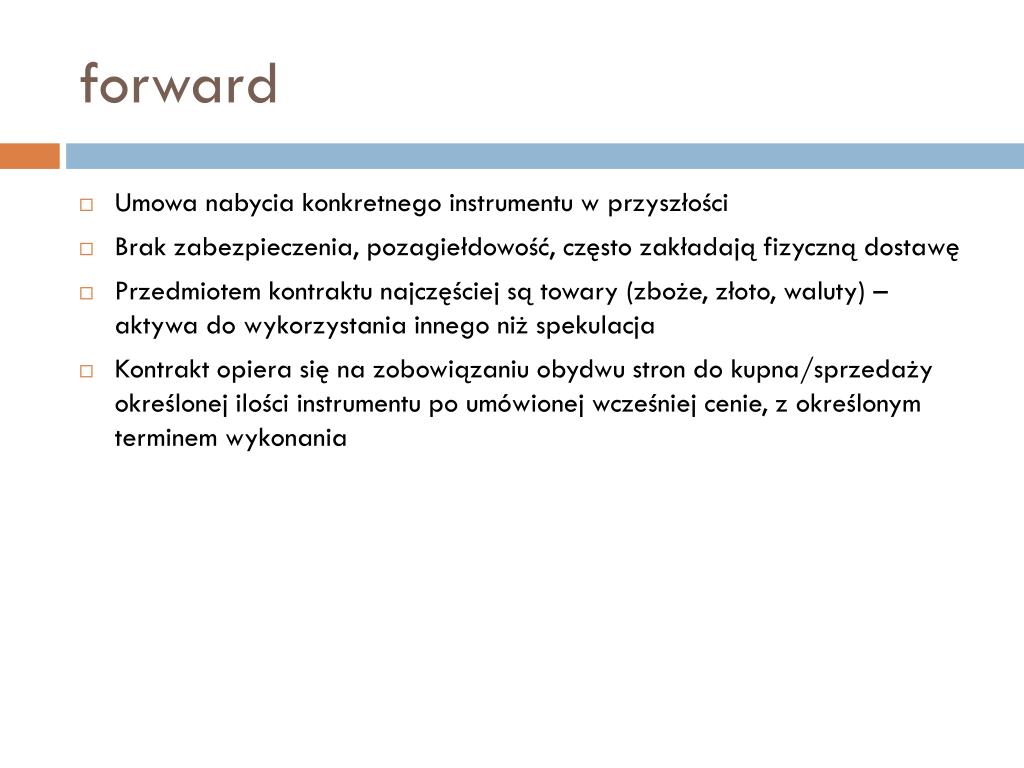

Kontrakty Forward

Kontrakty forward to niestandaryzowane kontrakty terminowe.

Zawierane są bezpośrednio między dwiema stronami. (Over-the-counter – OTC).

Warunki kontraktu są negocjowane indywidualnie. Data wygaśnięcia, ilość aktywa, cena.

Brak pośrednika (giełdy). Zwiększa ryzyko niewykonania kontraktu (credit risk).

Zazwyczaj wykorzystywane przez firmy do zabezpieczania transakcji. Na przykład, importer waluty.

Zalety Kontraktów Forward

Elastyczność. Możliwość dostosowania warunków do potrzeb.

Dostępność dla niestandardowych aktywów. Nie muszą być notowane na giełdzie.

Wady Kontraktów Forward

Brak płynności. Trudno znaleźć drugą stronę do transakcji.

Ryzyko kredytowe. Brak gwarancji wykonania kontraktu.

Brak transparentności. Warunki kontraktu są poufne.

Różnice między Futures a Forward

Standaryzacja: Futures są standaryzowane, Forward nie.

Giełda: Futures są notowane na giełdzie, Forward są OTC.

Płynność: Futures są bardziej płynne niż Forward.

Ryzyko kredytowe: Niższe w Futures (giełda jako gwarant), wyższe w Forward.

Transparentność: Wyższa w Futures, niższa w Forward.

Zastosowania Kontraktów Terminowych

Hedging. Zabezpieczenie przed ryzykiem zmiany cen.

Spekulacja. Zarabianie na przewidywaniu zmian cen.

Arbitraż. Wykorzystywanie różnic cen na różnych rynkach.

Pamiętaj, że hedging polega na zmniejszaniu ryzyka, a spekulacja na jego podejmowaniu!

Przykłady

Futures: Kontrakty na ropę naftową, złoto, indeks S&P 500.

Forward: Kontrakty walutowe (np. EUR/USD), kontrakty na surowce rolne (zawierane bezpośrednio z producentami).

Podsumowanie

Kontrakty terminowe to umowy na kupno/sprzedaż aktywa w przyszłości po ustalonej cenie.

Kontrakty futures są standaryzowane i notowane na giełdach.

Kontrakty forward są niestandaryzowane i zawierane OTC.

Futures mają większą płynność i transparentność, ale wymagają depozytu.

Forward są bardziej elastyczne, ale obarczone większym ryzykiem kredytowym.

Zastosowania: hedging, spekulacja, arbitraż.

Dasz radę! Pamiętaj o powtórzeniu materiału i rozwiązywaniu zadań. Powodzenia na egzaminie!